0519-82122137

登录

这个中秋,小牛牛因为生病,月饼一口没吃,大瓜却被安排上了……

怪不得同事们在群里吐槽:“世界真疯狂,塌房才正常。”

想起小牛牛之前看《隐秘而伟大》,感觉这个小伙从流量偶像向正能量硬汉小生去转型,还挺聪明的。

谁能想到?颜值与财富俱全的人,竟犯了这种事,这对之前所作出的一切成绩,简直可以说是呼啦啦的打脸!

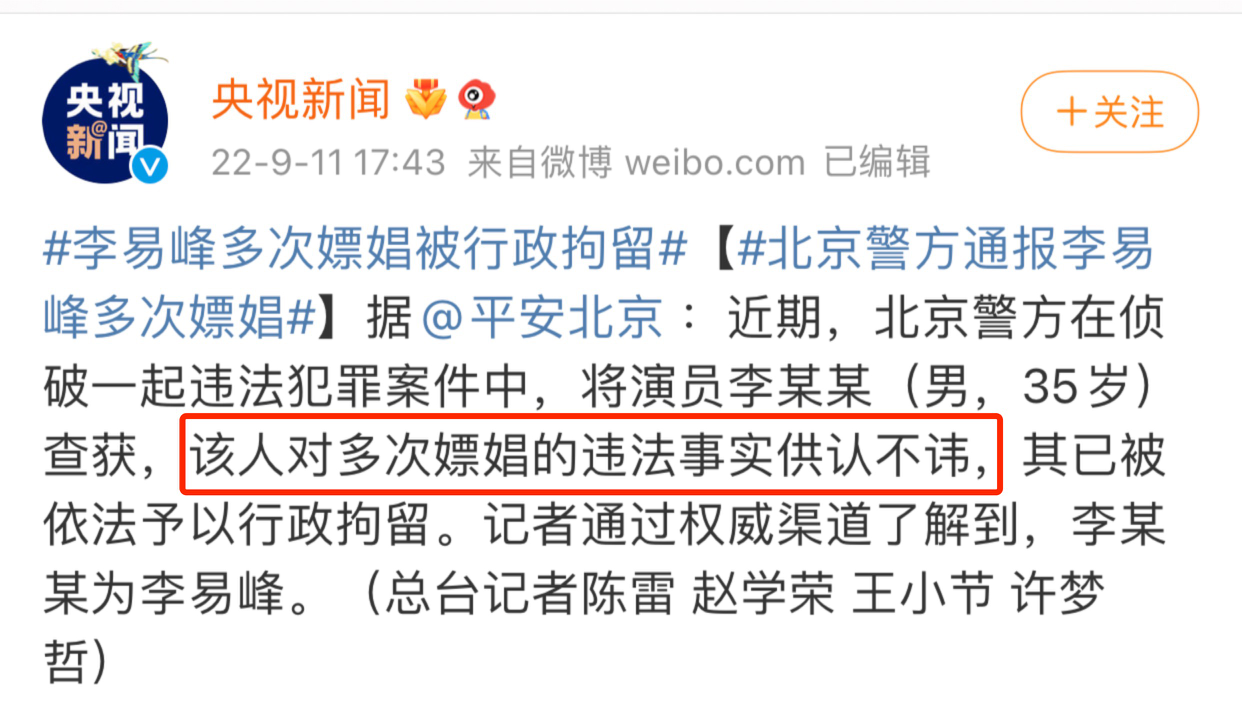

大瓜一出,估计李易峰代言的产品商家,能气昏厥过去了!

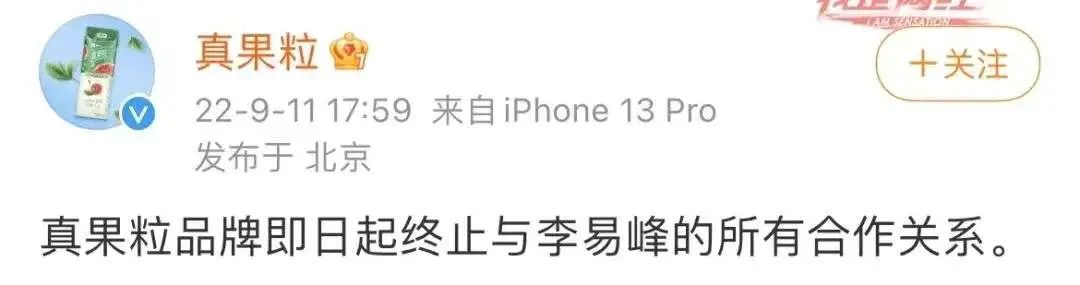

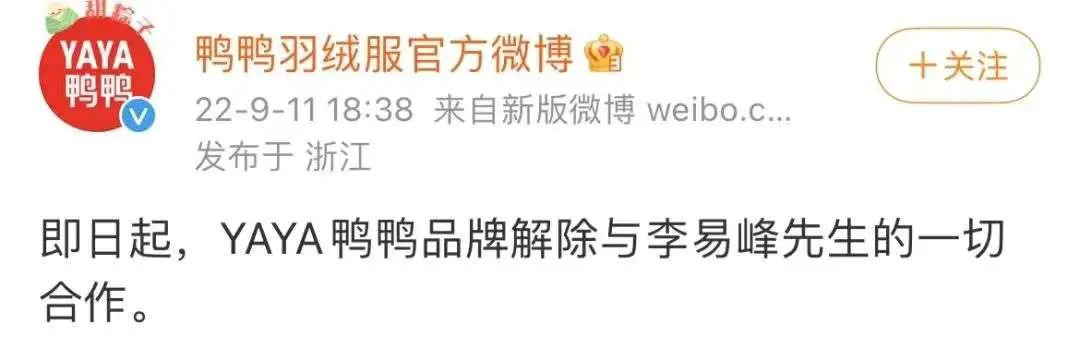

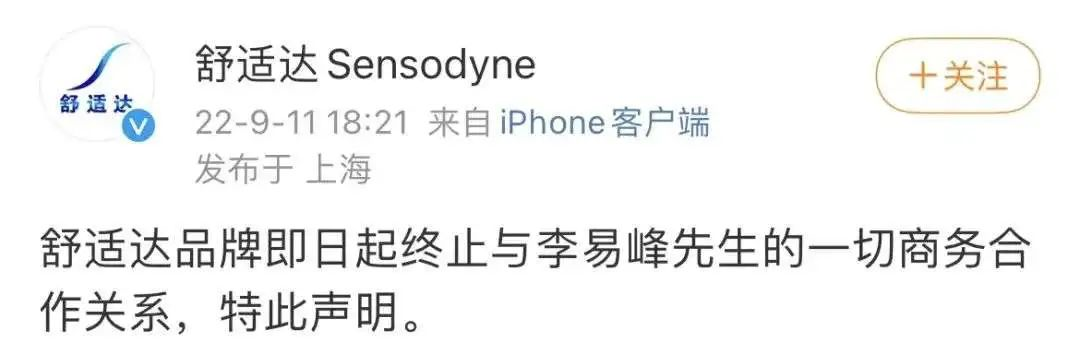

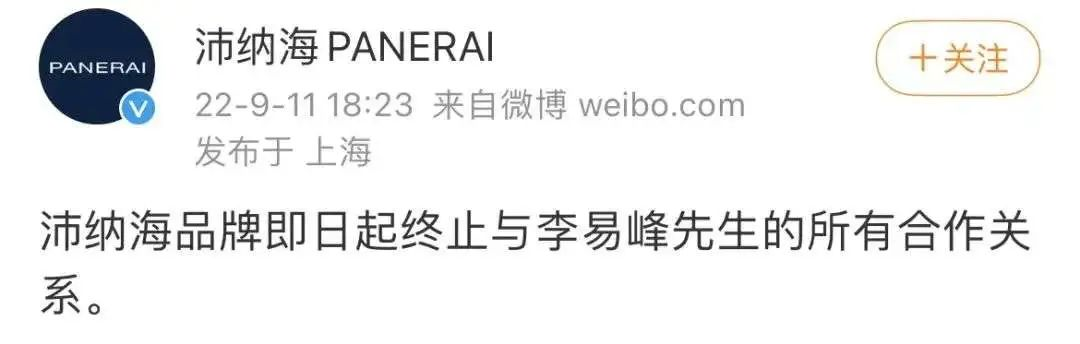

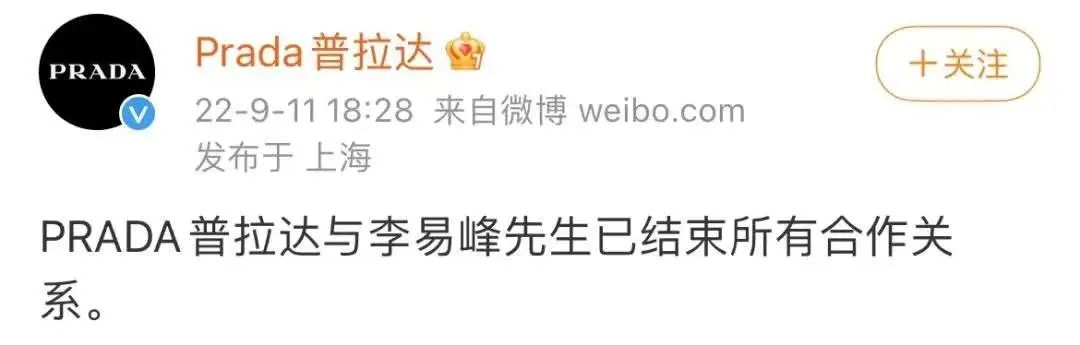

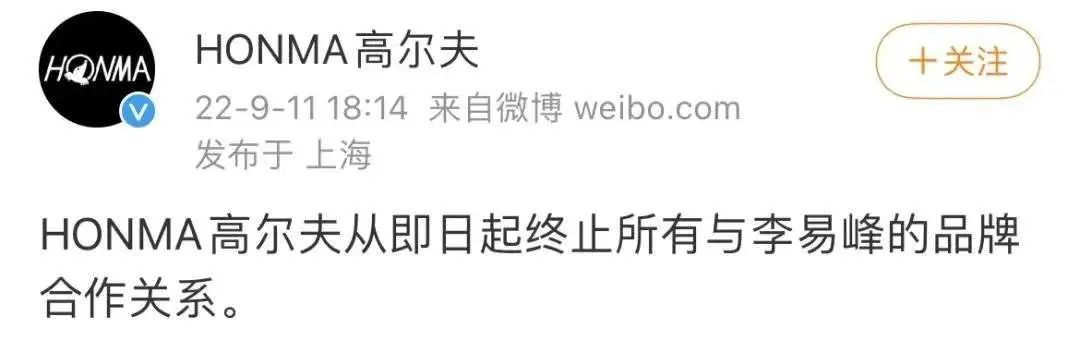

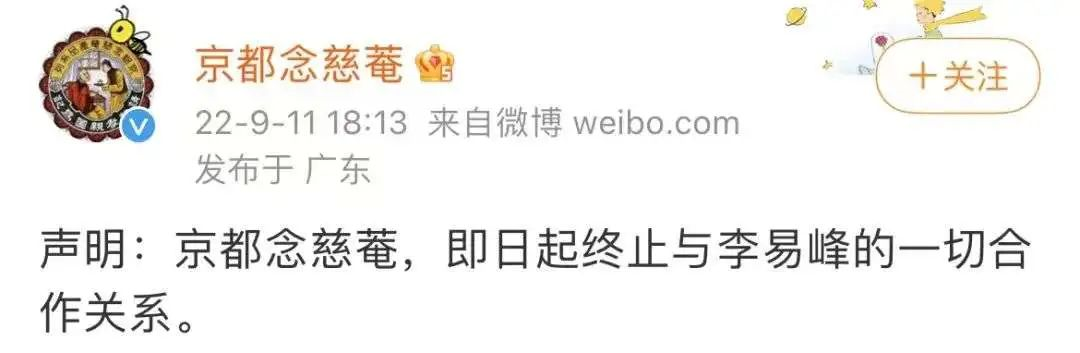

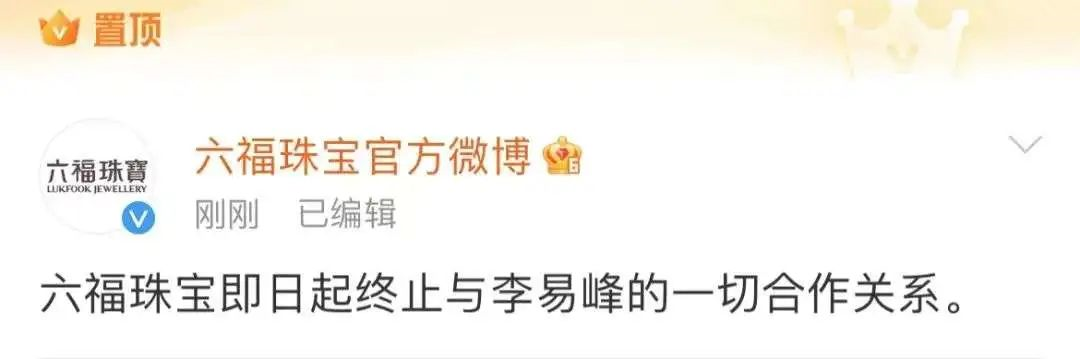

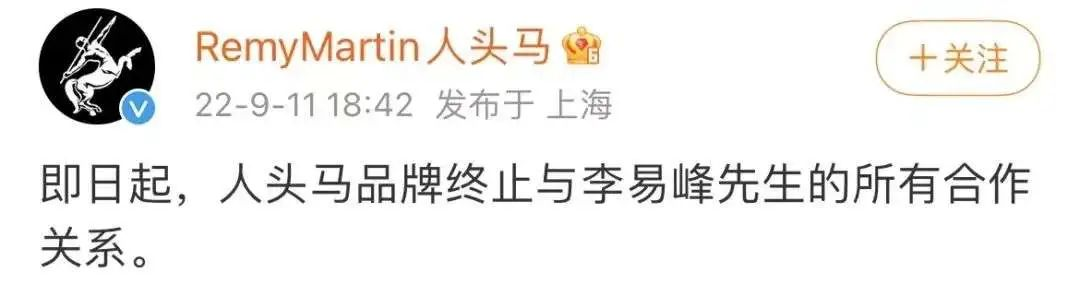

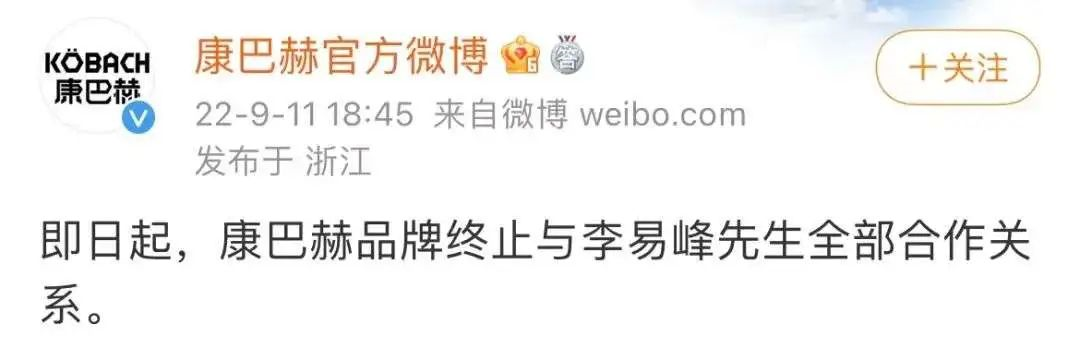

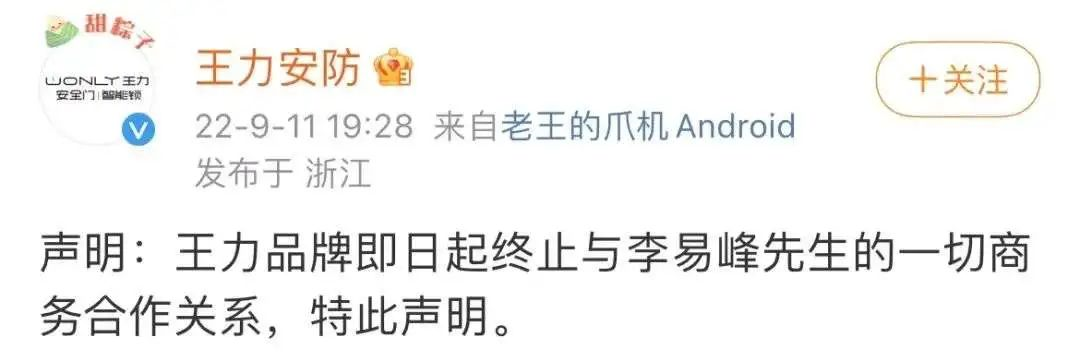

这不,不到一天的功夫,各商家纷纷及时止损,即刻宣布终止合作。

截至9月11日晚19点半,已有真果粒、京都念慈菴、HONMA高尔夫品牌、Panerai沛纳海、Prada普拉达、六福珠宝、舒适达、鸭鸭羽绒服、RemyMartin人头马、康巴赫厨具、王力安防智能锁等多家品牌宣布终止与李易峰的一切合作关系。

内娱的孰是孰非,咱们也不懂,也就不过多评论了。但是小牛牛作为财税从业者,想跟大家聊聊这个合同违约金的问题。

针对艺人出现因嫖娼被抓等类似违法行为,委托代言合同能否解除、赔偿数额应该多少的问题,一般合同中都会有约定。

如果没有约定,合同双方要根据有关法律规定执行。

艺人作为广告代言人一旦出现类似嫖娼等违法行为,社会大众对其名义或者形象就会作出负面评价,无论有关部门是否追究其法律责任,该艺人已经不适合再担任广告代言人。

委托公司可以根据《中华人民共和国民法典》第五百六十三条规定,以合同目的不能实现为由,主张解除合同,由此会产生由于不能履约的巨额违约金。

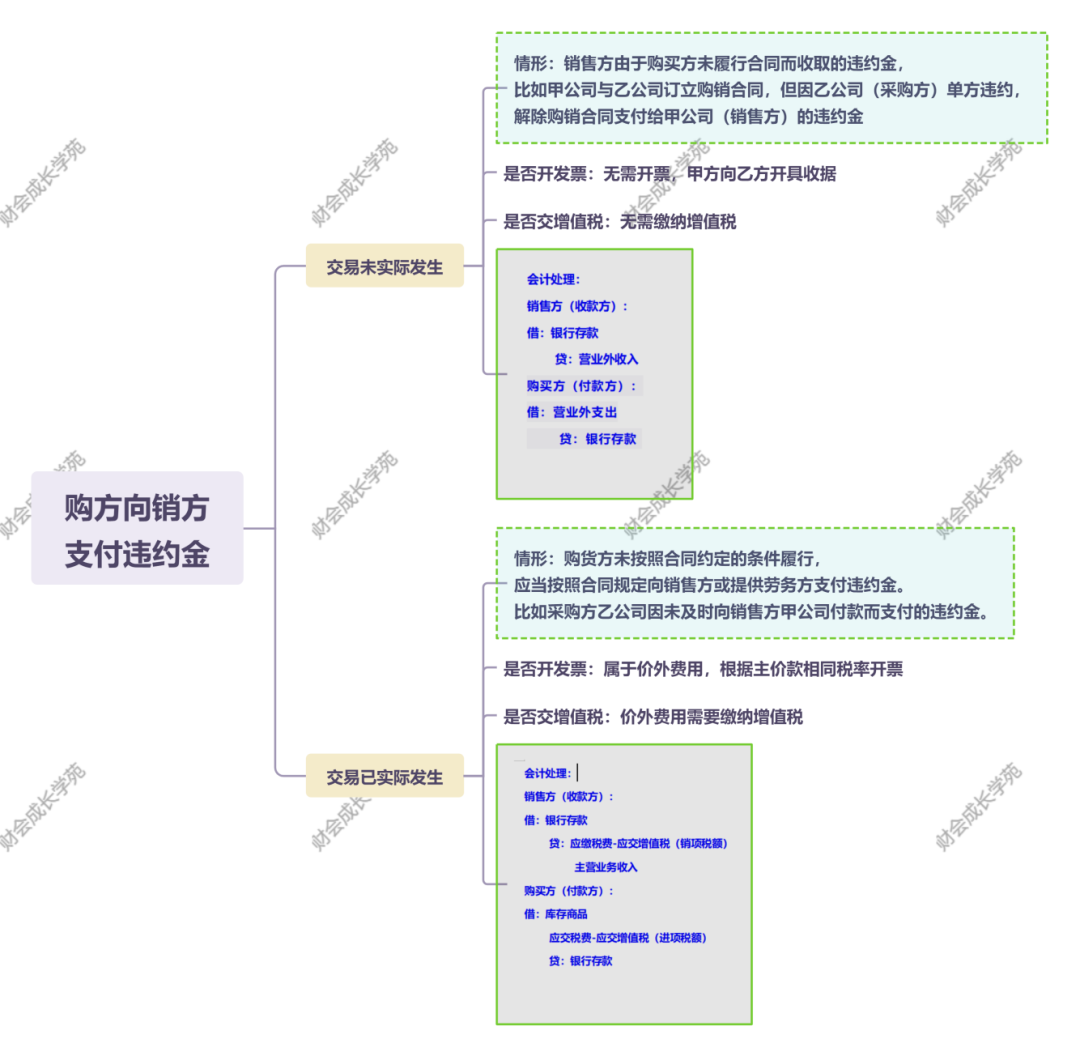

在经济活动中,违约金既有购买方付给销售方的,也有销售方付给购买方的,在这两个类别下还有交易行为是否实质发生之分,不同的情形下涉税处理也不同,翅儿也给大家整理成了简单明了的思维导图👇

采购方付给销售方违约金

1、交易行为实质上未发生产生的违约金:

销售方由于购买方未履行合同而收取的违约金,比如甲公司与乙公司订立购销合同,但因乙公司(采购方)单方违约,解除购销合同支付给甲公司(销售方)的违约金。

根据增值税暂行条例实施细则及财税〔2016〕36号文的规定,违约金只有在发生应税行为的前提下,才作为价外费用征收增值税。

如果说交易都没真正发生,自然也就不存在价外费用的说法啦,因此未履行合同而支付给销售方的违约金,因无应税行为发生不需要缴纳增值税。

同时,根据《中华人民共和国发票管理办法》第二十条规定:

“销售商品、提供服务以及从事其他经营活动的单位和个人,对外发生经营业务收取款项,收款方应向付款方开具发票;特殊情况下由付款方向收款方开具发票”。

销售方只有在销售商品、提供服务以及从事其他经营活动时收取款项,才应向付款方开具发票;而销售方收取违约金并没有发生应税行为,因此无需开具发票。

当然,实务操作中,对交易行为实质上未发生而产生的违约金,因付款方担心企业所得税纳税调整而积极索要发票,但翅儿认为,这个发票不能开,开了反而不符合增值税链条税的原理。

那这种清形下,甲乙双方分别应该怎么做账呢?

会计处理:

甲:销售方(收款方):

借:银行存款

贷:营业外收入

乙:购买方(付款方):

借:营业外支出

贷:银行存款

而在企业所得税方面,购买方可凭当事双方签订的合同协议、支付凭证(即银行划款凭证或生效的法律文书)、销售方开具的收款凭证在税前扣除。

2、交易过程中产生的违约金:

购货方未按照合同约定的条件履行,也就是说合同履行了,只是没有完全按约定履行,这个时候购方应当按照合同规定向销售方或提供劳务方支付违约金。

比如采购方乙公司因未及时向销售方甲公司付款而支付的违约金。

根据增值税暂行条例第六条规定,销售额为纳税人销售货物或者应税劳务向购买方收取的全部价款和价外费用,但是不包括收取的销项税额。

增值税暂行条例实施细则第十二条规定,增值税暂行条例第六条第一款所称价外费用,包括价外向购买方收取的手续费、补贴、基金、集资费、返还利润、奖励费、违约金、滞纳金、延期付款利息、赔偿金、代收款项、代垫款项、包装费、包装物租金、储备费、优质费、运输装卸费以及其他各种性质的价外收费。

因此,这种情形下销售方收取违约金符合价外费用的规定,应当按照所销售货物或者提供税劳务的适用税率缴纳增值税。

同时,根据《中华人民共和国发票管理办法》第二十条规定:“销售商品、提供服务以及从事其他经营活动的单位和个人,对外发生经营业务收取款项,收款方应向付款方开具发票;

特殊情况下由付款方向收款方开具发票”的规定,销售方收取的违约金属于价外费用,应当同所销售货物或者提供应税劳务一并开具增值税发票(税率保持一致),备注栏可以注明违约金。

那这个时候做账怎么做呢?

乙:销售方(收款方):

借:银行存款

贷:应缴税费-应交增值税(销项税额)

主营业务收入

甲:购买方(付款方):

借:库存商品

应交税费-应交增值税(进项税额)

贷:银行存款

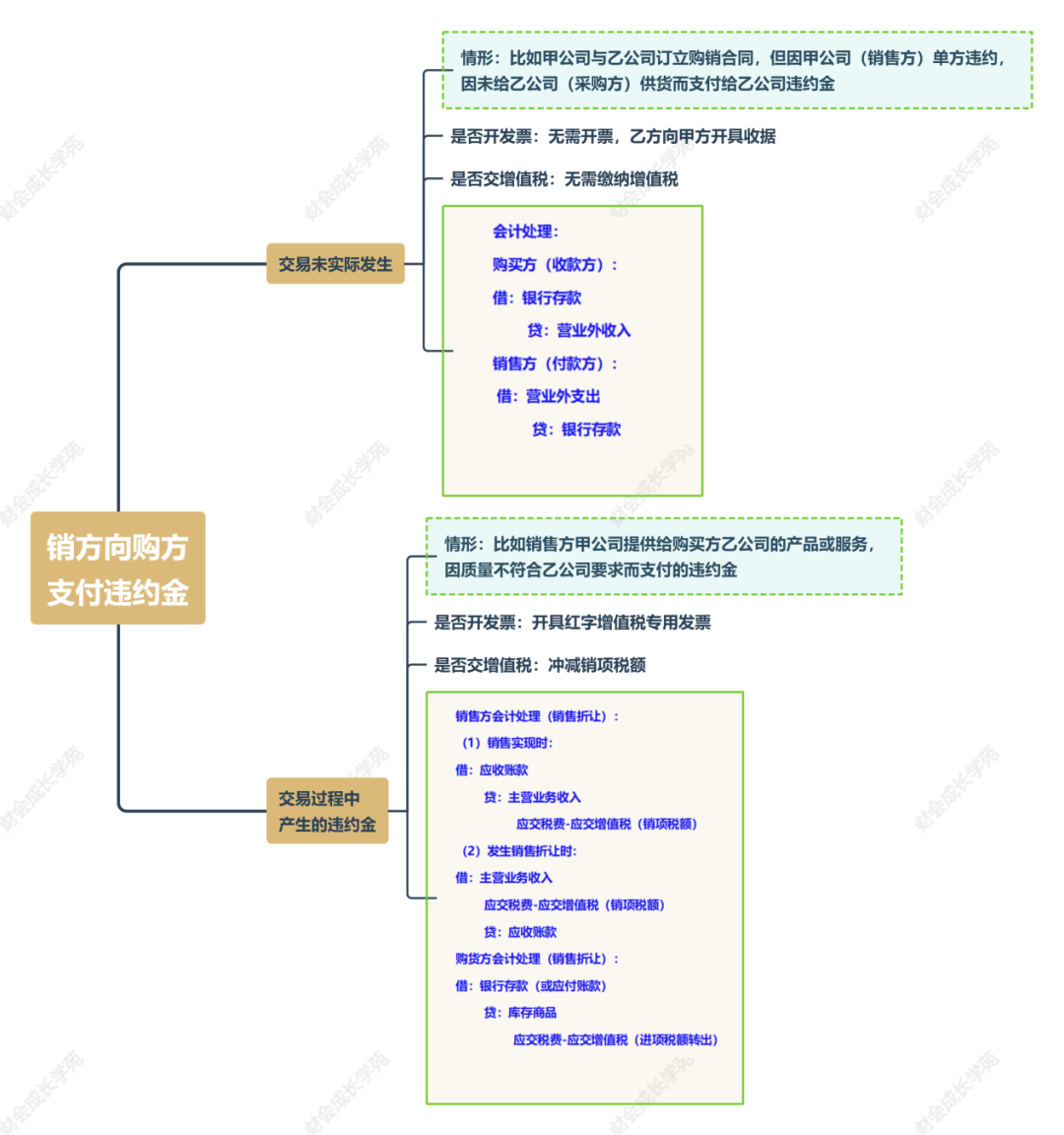

销售方付给购买方的违约金

1、交易行为实质上未发生产生的违约金:

比如甲公司与乙公司订立购销合同,但因甲公司(销售方)单方违约,因未给乙公司(采购方)供货而支付给乙公司违约金。

从此类经济业务的实质来看,购买方收取违约金并没有销售货物或者提供应税劳务,根据现行增值税暂行条例实施细则及财税〔2016〕36号文的规定,纳税人在未销售货物或者提供加工、修理修配劳务的情况下收取的违约金,不属于增值税的征税范围,不征收增值税。

同时,根据《中华人民共和国发票管理办法》第二十条:“销售商品、提供服务以及从事其他经营活动的单位和个人,对外发生经营业务收取款项,收款方应向付款方开具发票;特殊情况下由付款方向收款方开具发票”的规定。

收款方只有在销售商品、提供服务以及从事其他经营活动时收取款项,才应向付款方开具发票。而购买方收取违约金并没有发生应税行为,因此无需开具发票。

会计处理:

购买方(收款方):

借:银行存款

贷:营业外收入

销售方(付款方):

借:营业外支出

贷:银行存款

企业所得税方面,销售方可凭当事双方签订的合同协议、支付凭证(即银行划款凭证或生效的法律文书)、收款方开具的收款凭证在税前扣除。

2、交易过程中产生的违约金:

比如销售方甲公司提供给购买方乙公司的产品或服务,因质量不符合乙公司要求而支付的违约金。

对于购买方而言,其收取违约金并没有销售货物或者提供应税劳务,根据现行增值税暂行条例实施细则及财税〔2016〕36号文的规定:不属于增值税的征税范围,不征收增值税,但需将收取的违约金作为购进货物的抵减额冲减相关产品的购进成本,对于重新索取增值税专用发票的需相应调减增值税进项税。

对于销售方而言,因出售商品的质量不合格等原因产生的违约金,是可作为折扣销售或销售折让处理:如果收入未确认未开具发票,可比照折扣销售进行税会处理,即会计上按照折扣后的金额确认收入,增值税按照折扣后的金额计算销项税额。

如果销售方已确认收入开具发票,则比照销售折让,按照《国家税务总局关于纳税人折扣折让行为开具红字增值税专用发票问题的通知》(国税函〔2006〕1279号)的规定,销货方可按现行《增值税专用发票使用规定》的有关规定,开具红字增值税专用发票。

销售方会计处理(销售折让):

(1)销售实现时:

借:应收账款

贷:主营业务收入

应交税费-应交增值税(销项税额)

(2)发生销售折让时:

借:主营业务收入

应交税费-应交增值税(销项税额)

贷:应收账款

购货方会计处理(销售折让):

借:银行存款(或应付账款)

贷:库存商品

应交税费-应交增值税(进项税额转出)

关于违约金,按照合同双方支付和业务是否实质发生如何处理?要不要开票,到底怎么做账?小牛牛就给大家说到这里啦。

至于李某某因为违法代言解约,导致合同违约,要支付多少违约金,这个估计是个天文数字……

咱们闲暇之余吃吃瓜就行了啦!最重要的还是好好工作,好好学习财税知识,挣自己的面包哦❤️

大家在实操工作中有任何问题,都欢迎在评论区留言哈,小牛牛将为大家一一作答。

以上文章来源于翅儿税税念 ,作者翅儿

咨询热线:0519-85122137